"'연준도 경기 못살린다' 현실 직면할 것"..최대 10% 하락 전망도

[서울=뉴스핌] 이홍규 기자 = 미국 연방준비제도(Fed·연준)의 금리 인하가 주식 시장을 부양하는 이른바 '페드 풋' 효과가 먹혀들지 않을 것이라는 전망이 월가에서 제기되고 있다.

올해 뉴욕증시가 연준의 금리 인하 기대감에 내달렸지만, 막상 금리가 인하되면 기업 실적을 비롯한 펀더멘털(기초체력)의 악재가 금리 인하 효과를 압도할 것이라는 전망에 결국 주가가 떨어질 것이라는 설명이 나온다. 전 고점에서 10% 이상 하락하는 '조정' 국면에 진입할 수 있다는 주장도 제기됐다.

◆ "연준, 금리 한번에 50bp 내려도 성장둔화 추세 변함없어"

25일(현지시간) 리처드번스타인 어드바이저스의 댄 스즈키 포트폴리오 전략가는 미국 경제매체 CNBC방송에서 연준이 오는 31일 연방공개시장위원회를 마치고 금리를 한 번에 최대 50bp(1bp=0.01%포인트) 내리더라도 "성장 둔화 스토리는 달라지지 않을 것"이라고 주장했다.

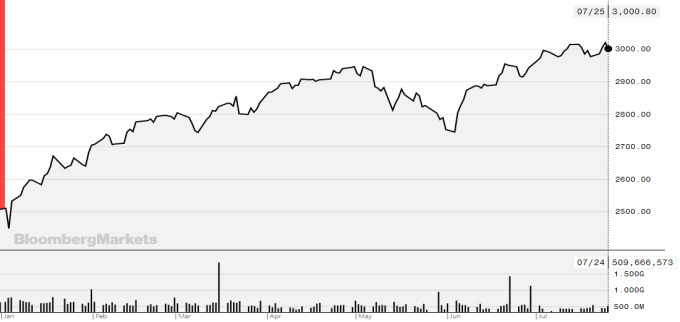

연준의 금리 인하 기대감에 힘입어 지난 24일 미국 대표 주가지수인 S&P500지수가 3019.56포인트로 사상 최고치를 기록하는 등 올해 이 지수가 약 20% 뛰었지만, 앞으로는 금리가 인하되더라도 경기 둔화에는 변함이 없다는 사실을 투자자들이 깨닫게 되면서 주식을 팔아치울 것이라는 설명이다.

스즈키 전략가는 연준이 최대 2차례 금리 인하에 나선다해도 경제는 활성화되지 못할 것으로 본다고 주장하고, S&P500이 연말까지 최대 10% 떨어질 수 있다며 최소 전망 낙폭은 5%라고 했다. 그는 "시장은 (연준의 금리 인하를) 기초체력 약화에 대한 만병통치약으로, 지나치게 집중해 (바라보는) 경향이 있다"고 했다.

JP모간애셋매니지먼트의 재슬린 여 투자 전략가도 같은 날 CNBC에 현재의 주가 급등세는 이번 분기(3분기)에 끝날 수 있다"며 "상장 기업들의 내년도 실적 전망치가 하향되면서 매도의 필요성이 나오고 있다"고 했다.

◆ "실적개선 없는 페드풋, 효과無..2001·2007년이 그 예"

로이터통신에 따르면 이날 뉴욕 증시의 3대 주가지수는 하락세를 나타냈다. S&P500지수가 3003.70포인트로 0.53% 하락했고, 다우존스산업평균지수는 0.47% 빠졌다. 나스닥종합지수는 1% 급락했다.

미국 기업들이 미중 무역전쟁의 여파 등으로 인한 글로벌 경기 둔화를 지적하며 실망스러운 2분기 실적을 내놓기 시작한 까닭이다. 레피니티브에 따르면 이날까지 2분기 실적을 내놓은 S&P500 기업 185곳 가운데 약 75%가 예상을 뛰어넘는 순이익을 발표했다. 그러나 이날 아마존을 비롯해, 전날 포드 등이 기대 이하의 성적표를 내밀면서 암운이 드리워졌다.

앞서 투자은행 UBS도 댄 스즈키 전략가와 비슷한 분석을 내놓았다. UBS의 프랑수아 트라한 전략가는 지난 16일 노트에서 S&P500지수 기업의 향후 12개월 예상 순익 증가율이 0% 밑으로 떨어지면 올해 연준의 금리 인하 기대에 힘입어 주가를 이끌었던 '배드 이즈 굿(악재가 호재)' 장세가 끝날 것이라고 바라봤다.

블룸버그통신에 따르면 S&P500지수 기업의 지난 16일 기준, 향후 12개월 예상 순익 증가율은 작년 말 20%에서 3% 수준으로 떨어졌다. 이와 관련, 트라한 전략가는 "2001년과 2007년에도 S&P500 (12개월 예상) 순익 증가율이 0%로 떨어지면서 '페드 풋'은 끝이났다"고 설명했다.

그는 또 "지난 20년은 '금리인하 랠리'가 일시적으로 밸류에이션(순익 대비 주가 수준)만 키우고 결국에는 경기둔화 지표에 압박을 받아 끝났다는 점을 증명했다"고 주장한 뒤, "투자자들은 나쁜 지표가 연준의 추가 부양책을 유도할 것이라는 기대에 부정적인 경기 상황을 무시해왔다"며 "이제 시장은 실망스러운 경제 뉴스에 부정적 반응을 보이기 시작했다"고 했다.

bernard0202@newspim.com