17조 거래량·수익성 장점...롯데·현대 등 대기업 '기웃'

[서울=뉴스핌] 구혜린 기자 = 이베이가 G마켓, 옥션 등 한국 사업의 매각 옵션을 검토하고 있다고 선언했다. 2019년부터 소문만 무성했던 '이베이코리아 매각설'이 공식화된 것이다.

이베이코리아는 오픈마켓 기준 거래량 1위 업체로 이를 인수하는 기업은 단숨에 국내 온라인 쇼핑 시장 패권을 거머쥘 가능성이 높다. 다만 5조에 달하는 몸값 탓에 롯데, 신세계, 현대 등 유통 대기업이 섣불리 뛰어들기 어려울 것이란 분석이 나온다.

◆소문만 무성했던 매각...美 본사 '인정'

미국 이베이 본사는 19일(현지시간) 자사 홈페이지를 통해 "한국 사업에 대한 다양한 전략적 대안들을 탐색, 검토, 평가하는 절차를 시작했다"며 "주주 가치를 극대화하고 미래의 비즈니스 성장 기회를 창출할 수 있는 '옵션'을 고려하고 있다"고 밝혔다.

'옵션'은 즉 한국 사업 매각 검토에 착수했다는 의미다. 이베이코리아 관계자 역시 "좋은 원매자가 나타나면 매각을 고려하겠다는 것"이라며 "다양한 가능성을 열어놓고 검토하되 매각 가능성을 타진했다는 정도로 보면 될 것"이라고 말했다.

수년간 소문만 무성했던 매각을 이베이 본사가 인정한 셈이다. 이베이코리아는 2019년부터 시장에서 매각설이 돌 때마다 '전혀 사실과 아니다'라며 부인해왔다. 또 이달 초 '이베이가 한국 법인을 매각하기 위해 골드만삭스와 모건스탠디를 매각 주관사로 공동 선임했다'는 언론 보도도 부인한 바 있다.

업계에서는 이베이코리아가 성장 한계에 봉착했다고 분석하고 있다. 이베이의 전체 매출에서 한국 사업 매출이 차지하는 비중은 현재 약 11%로 지난해와 크게 다르지 않다. 이베이코리아의 영업이익률도 2017년 6.5%에서 2019년 5.7%로 낮아진 상태다.

이는 국내 온라인 쇼핑 시장 경쟁이 과열화된 탓이다. 이베이코리아의 경쟁상대는 쿠팡과 11번가, 티몬, 위메프 등에 이어 신세계, 롯데 등 유통 대기업 및 네이버, 카카오 등 ICT 기업까지 광범위해진 상태다. 특히 기존 오픈마켓이 부진한 가운데 네이버와 쿠팡, SSG닷컴이 패권을 쥐게 됐다는 게 업계 평가다.

쿠팡의 나스닥 상장설이 현실화되자 매각을 공식화했다는 분석도 나온다. 최근 쿠팡은 미국 나스닥 상장을 추진하며 내부적으로 기업가치를 300억달러(약 32조6700억원) 수준으로 평가한 바 있다. 투자은행(IB) 업계 관계자는 "피어 그룹(peer group) 벨류에이션이 올리가는 지금이 매각 적기라고 판단해 공식화한 것으로 보인다"라고 말했다.

◆거래량 매력적...유통 대기업 매입 검토할까

이베이코리아가 막대한 거래량을 유지해왔다는 점은 매력적이다. 이베이코리아의 2019년 취급고는 16조원, 2020년은 17조원 수준으로 알려졌다. 네이버(29조원), 쿠팡(24조원)에 이은 3위다. 인수 주체는 취급고 기준 한국 온라인 쇼핑 시장 1위 지위를 확보할 수 있게 될 가능성이 높다.

특히 오픈마켓 기준 1위 사업자라는 점이 의미있다. 오픈마켓은 판매자와 구매자를 연결해주고 중개 수수료를 받는 플랫폼 비즈니스다. 11번가, 위메프, 티몬의 취급고는 각각 11조, 7조, 5조 수준이다. 업계 관계자는 "G마켓, 옥션은 초기 시장을 선점했다는 점에서 판매자, 구매자 기반이 상대적으로 견고하다"고 말했다.

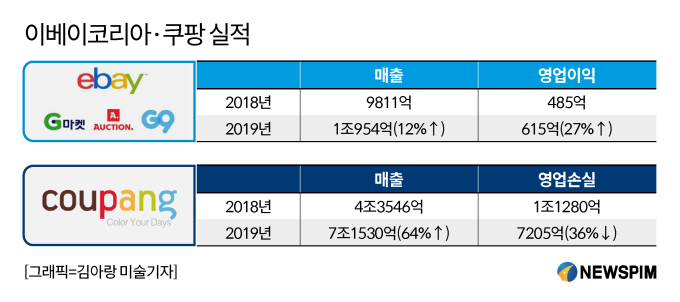

쿠팡과 달리 안정적인 흑자 경영을 유지해온 것도 장점이다. 이베이코리아는 2018년 영업이익 485억원, 2019년 615억원을 기록했다. 2018년에는 22% 감소했으나, 2019년 다시 27% 성장하는 저력을 보였다. 같은 기간 적자를 기록해온 쿠팡과 달리 수익성 유지에만 방점을 두고 경영을 이어온 셈이다.

하지만 5조에 달하는 몸값은 흥행 변수가 될 것으로 보인다. 업계에 따르면 매각 측이 요구하는 가격은 5조원대로 작년 취급고 17조원에 약 0.3배수를 적용한 수준이다. 이는 신세계(2조4000억원) 시가총액의 약 2배, 롯데쇼핑(3조2000억원)의 약 1.5배에 달한다.

업계에서는 5조원을 낼 수 있는 곳이 제한적이라고 보고 있다. 롯데와 신세계, 11번가, GS리테일, 현대백화점그룹 등이 잠재 후보군으로 꼽히나, 지난해 공격적인 투자 결정을 이어온 만큼 자금여력이 충분하지 않다는 분석이다. 현재 이베이 측은 국내 유통업체들에게 사전 마케팅 작업을 진행하고 있는 것으로 알려졌다.

매각 주체가 글로벌 업체인 만큼 아마존, 알리바바 등의 인수 가능도 제기된다. 국내 이커머스 시장의 향후 성장성을 눈여겨본다면 충분히 자본 투입을 할 수 있다는 것이다. 다만 아마존은 11번가와 제휴해 국내 사업을 시작했고 알리바바는 역직구 플랫폼을 운영 중이다.

국내 유통업체들이 글로벌 PEF(사모펀드)와 손을 잡고 인수에 나설 가능성도 제기되고 있다. IB업계 관계자는 "이베이코리아는 인수 후에도 투자 부담이 크다"며 "오픈마켓 업황이 비우호적이므로 가격 조정이 있어야 매각이 순조롭게 이뤄질 것"이라고 말했다.

hrgu90@newspim.com